ワンストップ金融サービス「利用したい」58% -アッパーマス層以上の期待と懸念は-

2023年3月、銀行口座、クレジットカード、保険や証券の取引、ポイントの確認などを1つのアプリで運用・管理できるワンストップ金融サービスが登場した。

日経電子版の読者などのビジネスパーソンを対象にした調査によると、同サービスを「利用したい」と答えたのは全体の58%と過半数を占めた。資産の全体像を把握しやすくなるなど利便性への期待が大きい一方、セキュリティ面の不安を指摘する声も聞かれた。

様々な金融サービスのデジタル化が進むなかで、新しいサービスをどう捉えているのか。3月6~9日、日経電子版などの利用に必要な「日経ID」を所有するビジネスパーソン(20歳以上)を対象にオンラインで調査を実施し、996人から回答を得た。

概要|調査結果からわかること

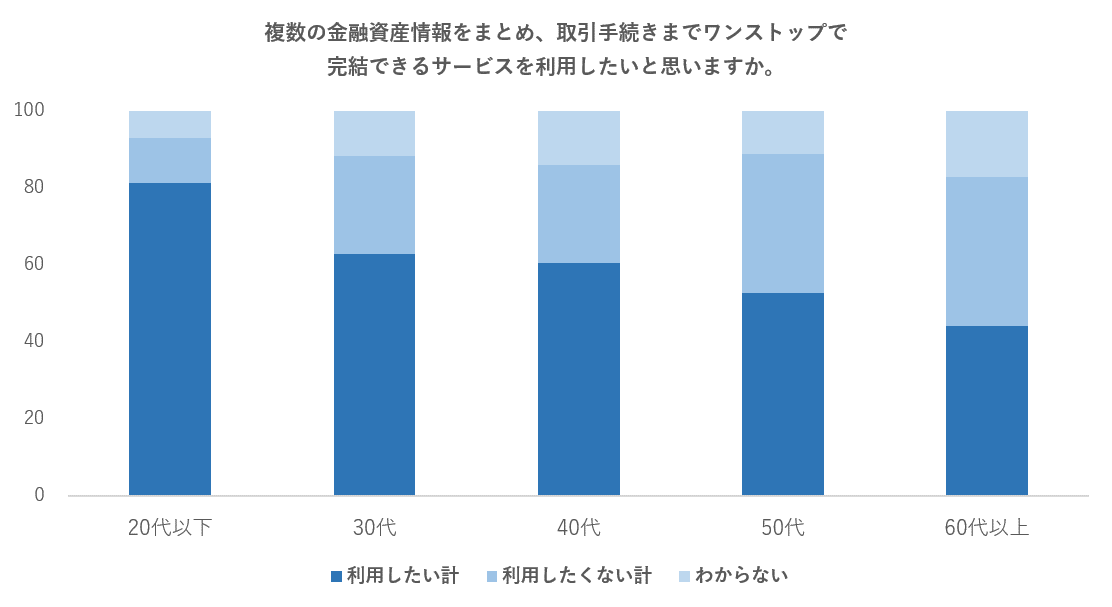

20代以下では「利用したい」が8割に

ワンストップ金融サービスを「とても利用したい」「まあ利用したい」人は合わせて58%となり、いずれの世代でも「利用したくない」の合計値を上回った。特に若年層で「利用したい」の回答が目立った。

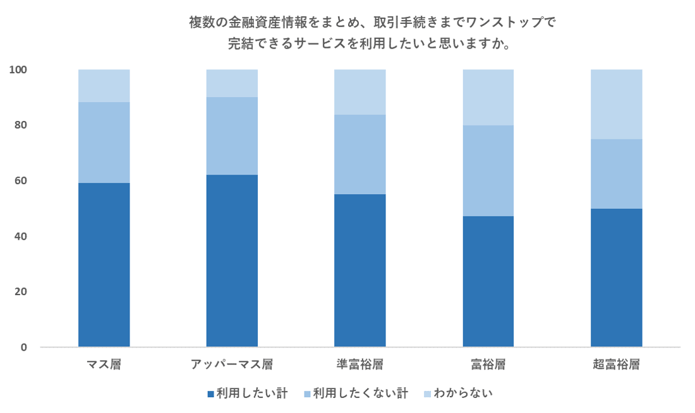

アッパーマス層の関心が高い一方、富裕層は様子見

「利用したい」の比率がもっとも大きいのはアッパーマス層(保有資産3,000万円~5,000万円未満)で、62%と全体の比率を上回った。

もっとも小さいのは富裕層(保有資産1億円~2億円未満)で、47%にとどまった。また富裕層、超富裕層(保有資産5億円以上)では「わからない」という回答が2割以上となった。

金融資産が多いほど新サービスへのニーズと不安が強い

複数の資産を別々に管理することを面倒に感じる人は、一括で運用・管理できるワンストップ金融サービスの利用に関心を示した。

一方で情報漏洩を心配する声が、年齢や資産規模にかかわらず幅広い層から出ている。総じて、保有する金融資産の規模が大きい層ほど一括管理できるサービスへの潜在的なニーズが強い一方、セキュリティへの不安も大きい傾向がある。

金融資産が多いほど株式や投信への関心も高い

3,000万円以上の金融資産を保有するアッパーマス層以上が全体の3割弱を占め、金融資産が多いほど株式や投資信託などのリスク性商品に関心が高く、実際に投資額が多いことがわかった。

調査概要

「キャッシュレス決済とお金に関するアンケート」

実施日: 2023年3月6日~3月9日 対象者: 20歳以上のお勤めの方(日経ID会員) 回答者数: 996人 調査手法: インターネット調査

1.ワンストップ金融サービスの利用意向

ワンストップ金融サービスの利用意向については、「とても利用したい」が全体の14%、「まあ利用したい」が44%で、合計58%だった。「あまり利用したくない」「利用したくない」の合計は29%で、システムの不具合、情報の漏洩などへの懸念から利用に慎重な回答は3割近くになった。

2.年齢別に読み解く

年齢別では、若年層でワンストップ金融サービスを「利用したい」という回答が目立ち、20代以下ではその合計値が全体の81%に達した。年齢層が高くなるほど「利用したい」の比率は下がるものの、いずれの世代でも「利用したくない」の合計値を上回った。

3.保有する金融資産別に読み解く

では、保有する金融資産の規模によって、ワンストップ金融サービスの利用意向は変わるのだろうか。

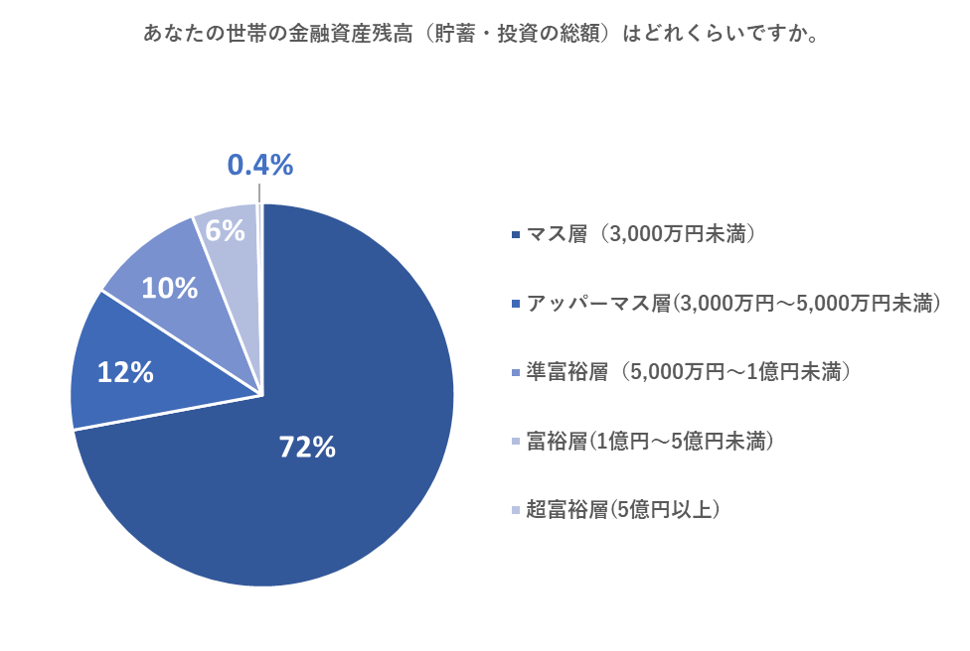

今回の調査で保有する金融資産額について聞いたところ、保有する金融資産が3,000万円未満のマス層が全体の7割強を占めた。3,000万円~5,000万円未満のアッパーマス層と、5,000万円~1億円未満の準富裕層は、1割程度だった。

金融資産別でワンストップ金融サービスの「利用したい」比率がもっとも高いのはアッパーマス層(保有資産3,000万円~5,000万円未満)で62%、もっとも低かったのは富裕層(保有資産1億円~5億円未満)で47%だった。回答者全体でもっとも割合の多いマス層(保有資産3,000万円未満)では59%だった。

一方で「わからない」という回答が富裕層、超富裕層(保有資産5億円以上)で2割以上となり、情報が十分になく、様子見の人が多いこともうかがえた。

4.自由回答から読み解く

ワンストップ金融サービスに対して、それぞれ具体的にどんな期待や関心、そして懸念を持っているのか、自由回答から探ってみた。

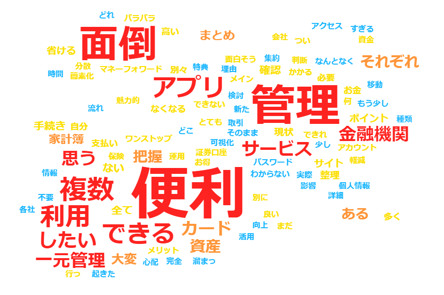

利用したい人は資産管理の便利さを期待している

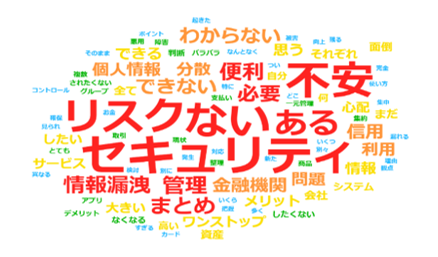

ワンストップ金融サービスを「とても利用したい」と答えた人の回答を分析したのが、以下の図である。文字が大きいほど、その言葉が多く使われたことを示す。

一番多かったのは「便利」で、それ以外に「管理」「面倒」「複数」「利用したい」などの言葉が多く使われている。複数の資産を別々に管理することを面倒に感じる人が、一括で運用・管理できるワンストップ金融サービスの利用に関心を示していることがわかる。

実際の回答例では「キャッシュフローや資産を一元管理できることは便利」(40代男性、マス層)、「総資産や溜まっているポイントなどを管理できる」(30代女性、マス層)など、新サービスのメリットを評価する声が多い。

株式や投信などを手がける人からも「銀行口座から証券口座への資金の移動が面倒に感じている」(30代男性、マス層)として、新サービスに期待する声が聞かれた。

利用したくない人はセキュリティに不安がある

一方で「利用したくない」と答えた人の自由回答を分析したのが、以下の図である。やはり「セキュリティ」「不安」「リスク」などの語句が多く使われており、「情報漏洩」「個人情報」などの言葉も目立った。

実際のコメントでは「使いたいけど、すべてまとめて可視化すると、情報漏洩が心配」(30代男性、マス層)、「全部を知られることに抵抗がある。情報漏洩時が心配」(60代男性、富裕層)といった指摘が、年齢や資産規模にかかわらず幅広い層から出ている。

アッパーマス層以上でニーズと不安が顕著

自由回答をつぶさに見ていくと、マス層とアッパーマス層以上では、ワンストップ金融サービスへの考え方、向き合い方に違いがうかがえる。

資産規模が大きいと、取引する金融機関や口座数も多くなる。金融資産を多く持つアッパーマス層以上の回答者からは、「複数の金融機関の資産情報を管理するのが煩雑」(50代男性、準富裕層)、「非常に多くの金融機関にまたがっていて管理が大変」(40代男性、アッパーマス層)、「複数の口座や、複数のアプリで管理するのが非常に面倒」(40代男性、準富裕層)などといった、資産管理の難しさについての切実な指摘が多く見られた。

アッパーマス層以上では既存のシステムなどを使って独自の方法で資産を管理している人は多く、その代替手段として新たな金融サービスを検討するという回答も目立った。「マネーフォワードを利用していたが、生活費をすべて管理するには不便な面があった」(60代以上男性、準富裕層)などである。「銀行口座やカードがそれぞれ複数あり、毎月、手計算で資産状況を把握する手間がかかっている」というアッパーマス層の30代女性は、「これを自動で一元管理できると便利」と指摘している。

その一方で「現在のマネーフォワードのようなアプリに決済機能が追加されたイメージだと思うが、決済機能がついてしまうとセキュリティが若干不安」(40代男性、アッパーマス層)など、便利になるがゆえのリスクを警戒する声もあった。

総じてみると、保有する金融資産の規模が大きい層ほど一括管理できるサービスへの潜在的なニーズが強い一方、セキュリティへの不安も大きい傾向があるようだ。新サービスが幅広い層に普及していくには、利用者に対してメリットを訴えるとともに、セキュリティ面のリスク、非常時の対応などについての不安を解消していく必要があるだろう。

5.資産運用への関心と実態とは

そもそも保有する金融資産の規模によって、資産運用への考え方、実際の行動にどんな違いがあるのだろうか。今回の調査ではその関係についても探った。

保有資産が多いほど株式への関心が高い

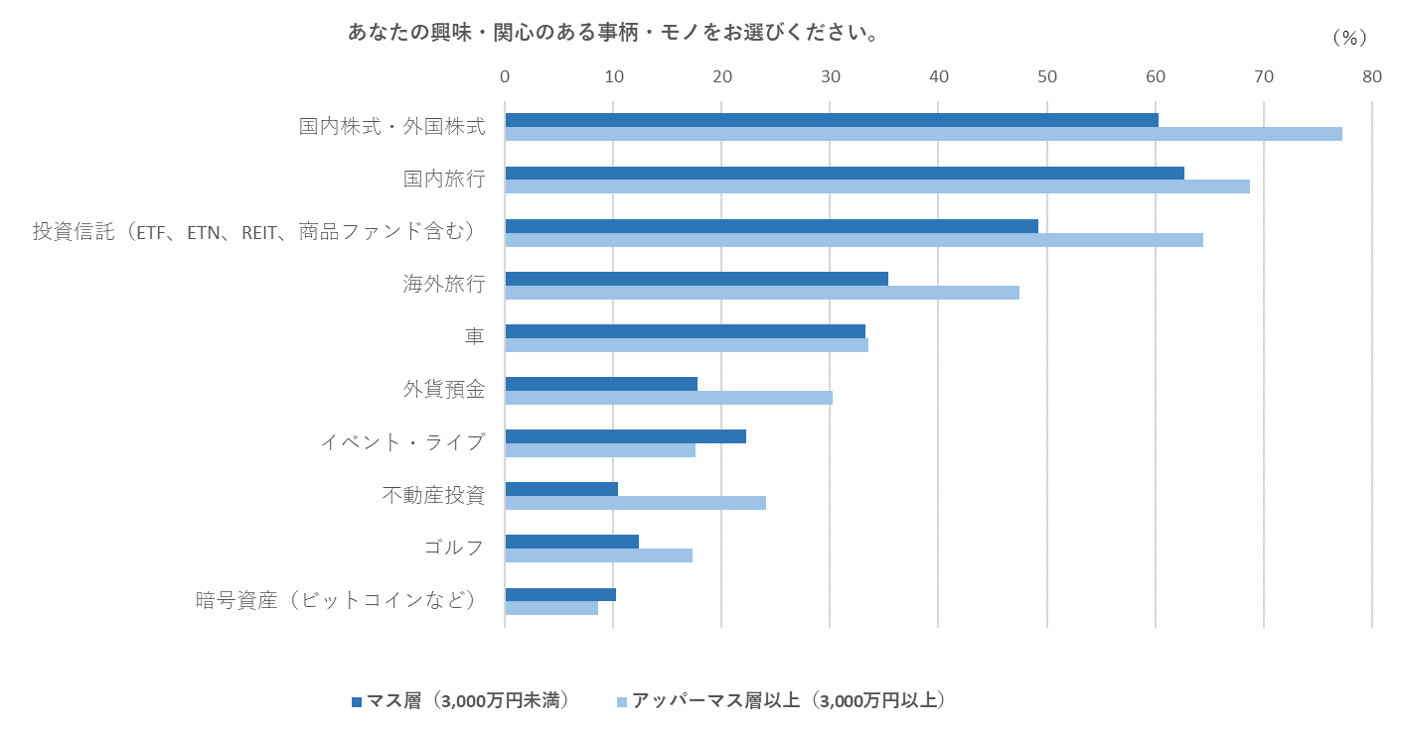

まず「株式」「投資信託」「旅行」「ゴルフ」などの代表的な資産運用商品や、消費材・サービス、余暇や自己研鑽について16項目を示し、そのなかから興味・関心のある事柄・モノを複数回答可で選んでもらった。

その結果の概要について、マス層とアッパーマス層以上に分けて示したのが、以下のグラフである。

資産運用商品、消費材・サービスでは、おおむねアッパーマス層以上の方が高い数値になっている。そのなかで目を引くのが「国内株式・海外株式」「投資信託」への関心の高さである。特に株式に対しては、アッパーマス層以上の77%が関心を示し、マス層を17ポイント上回った。投資信託も64%が関心があると答え、マス層より15ポイント強多かった。

富裕層のリスク性商品への投資額は5,000万~1億円

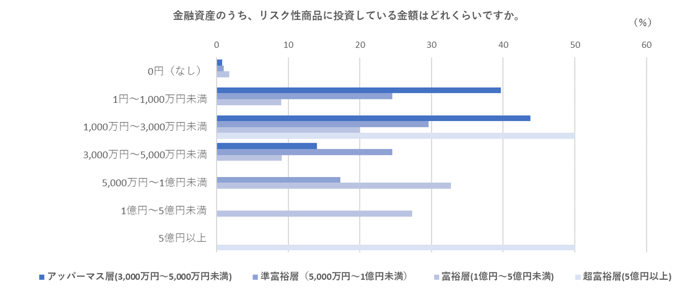

ではアッパーマス層以上は、実際に株式や投資信託、外貨預金などのリスク性商品にどのくらい資金を振り向けているのか。それを示したのが次のグラフである。

アッパーマス層では「1,000万円~3,000万円未満」との回答が最もおおく、44%に達した。準富裕層は4割が3,000万円以上、富裕層は6割が5,000万円以上を投資しているという結果となった。

金融資産が多いほどリスク許容度が高まり、株や投信などへの投資に傾斜する傾向が大きいことが、今回の調査結果からうかがえる。

考察

日銀の資金循環統計によると、家計の金融資産は2022年末に約2,023兆円(一人当たり概算1,600万円)、このうち現預金が55%を占め、株式の比率は10%、投資信託は4%だった。

欧米と比較すると、日本の家計がリスク性の資産を回避する傾向があきらかだ。ただ資金循環統計からは年齢別や資産規模別のデータはわからず、例えば平均以上の金融資産を持つ富裕層がどのような運用手段を志向しているかなどは把握しにくい。

今回の調査でも示されたように、金融資産の規模によって興味や関心、金融サービスへの期待、投資への姿勢などは異なる。

金融のデジタル化、貯蓄から投資へのシフトなど、金融ビジネスを取り巻く環境が変化するなか、新しいサービスを開発し、幅広く普及させていくには、年齢や資産規模の違いなども踏まえ、多様なニーズを把握することが、ますます重要になってくる。

日経リサーチが提供する「日経IDリサーチサービス」では、日経電子版の読者を主な調査対象とし、高所得層、富裕層の回答者が比較的多く、幅広い層のビジネスパーソンの意識や動向を把握できます。豊富で示唆に富んだ自由回答から、数字では見えにくい実態に迫ることも可能です。貴社のビジネス課題解決に、「日経IDリサーチサービス」をぜひご活用ください。

- よく見られている人気記事

-

期待高まるAI、それでも8割の医療機関は未導入。理由は「費用対効果わからない」

ルミネ新宿が3連覇!2024年版首都圏商業施設集客力ランキング|東京駅の2施設が急上昇 「施設と駅のセンサス」施設編最新データより

何が違うか?成功する社名変更と失敗する社名変更 ー分かれ道はここにある|「ブランド戦略サーベイ」を読み解く

働きやすく、風通しの良い職場では、コンプライアンス違反は起きにくいのか?~3万人のベンチマークデータから見る、組織風土との関連性~

記名か、匿名か。社員の本音を引き出す従業員コンプライアンス意識調査のコツ

- メルマガ登録

- 最新の調査レポート、コラム、セミナー情報をお届けします。 メルマガ登録はこちら

- メルマガ登録

- 最新の調査レポート、コラム、セミナー情報をお届けします。 メルマガ登録はこちら

- よく見られている人気記事

-

期待高まるAI、それでも8割の医療機関は未導入。理由は「費用対効果わからない」

ルミネ新宿が3連覇!2024年版首都圏商業施設集客力ランキング|東京駅の2施設が急上昇 「施設と駅のセンサス」施設編最新データより

何が違うか?成功する社名変更と失敗する社名変更 ー分かれ道はここにある|「ブランド戦略サーベイ」を読み解く

働きやすく、風通しの良い職場では、コンプライアンス違反は起きにくいのか?~3万人のベンチマークデータから見る、組織風土との関連性~

記名か、匿名か。社員の本音を引き出す従業員コンプライアンス意識調査のコツ

- メルマガ登録

- 最新の調査レポート、コラム、セミナー情報をお届けします。 メルマガ登録はこちら

- メルマガ登録

- 最新の調査レポート、コラム、セミナー情報をお届けします。 メルマガ登録はこちら